نکات کلیدی

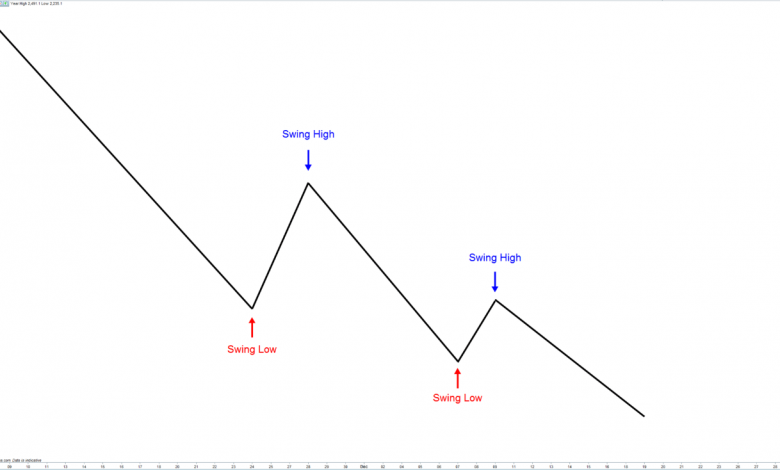

- با توجه به بی ثباتی قیمت ها، نوسانات پایین یک نقطه پایین بصری مشخص در مجموعه معینی از دوره های معاملاتی هستند.

- پایین ترین حد نسبتاً در ۲۰ دوره معاملاتی گذشته احتمالاً به عنوان پایین ترین نوسان شناخته خواهد شد.

- نوسان پایین ناظری برای بازه زمانی است.

فهرست مطالب

Swing Low چیست؟

اصطلاح نوسان پایین یا سویینگ لاو (Swing Low) در تجزیه و تحلیل تکنیکال به کار میرود و به بازدهی پایین حاصل از قیمت اوراق بهادار یا یک اندیکاتور در یک بازه زمانی مشخص، معمولاً کمتر از ۲۰ دوره معاملاتی، اطلاق میشود. پایین ترین نوسان زمانی ایجاد میشود که قیمت از هر قیمت دیگر که در یک بازه زمانی مشخص شده، پایین تر باشد. نوسان پایین در مقابل یک نوسان بالا اتفاق میافتد. از پایین ترین میزان نوسان و بالاترین سطح نوسان برای شناسایی استراتژیهای معاملاتی، جهت روندها و دامنه های نوسانات به روش های مختلفی استفاده میشود.

مفهوم نوسان پایین

یک نوسان پایین نشان دهنده یک نقطه نسبتاً پایین در عملکرد قیمت در یک بازه زمانی مشخص است. در نمودار روزانه، پایین ترین نرخ ممکن است پایین ترین قیمت در ماه اخیر باشد. نوسان پایین اغلب با استراتژی های نوسان معاملات همراه است.

تریدرهای نوسان بر روی بازه های زمانی مختلف کار میکنند و قیمت نوسان پایین ممکن است پایین ترین حدی باشد که در آن بازه های زمانی تریدرها مشاهده میکنند. برای برخی ممکن است پایین ترین قیمت در هفته باشد، یا برای برخی دیگر که با نمودارهای ساعتی معامله میکنند، ممکن است پایین ترین قیمت در چند ساعت گذشته باشد. برای برخی دیگر ممکن است پایین ترین قیمت در ساعت پایانی باشد. از آنجا که قیمت ها در تمام بازه های زمانی نوسان دارند، پایین بودن نوسان یک مشاهده درونی است که مهم ترین بازه زمانی برای ناظر است. یک نوسان معمولی پایین، صرف نظر از بازه ی زمانی، حتی باید برای یک ناظر معمولی کاملاً واضح باشد، همانطور که در مثال زیر نشان داده شده است.

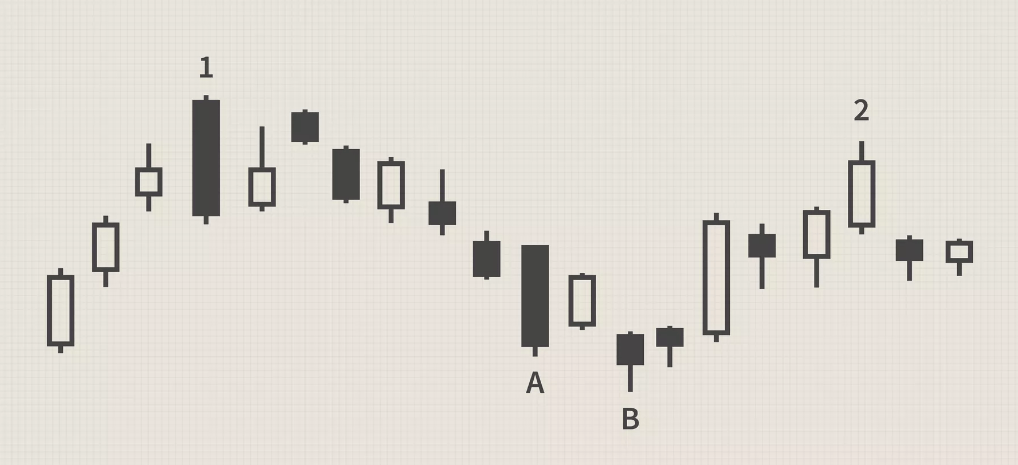

در این مثال، اوج های نوسان با نقاط شماره ۱ و ۲ مشخص شده اند. نوسان پایین در این تصویر نقطه ای است که با حرف B مشخص شده است. حرف A برای مقایسه آورده شده است. اگر یک تریدر در هر بازه زمانی سه تا چهار روزه به هر نقطه پایین و بالا علاقمند باشد، در هر دو این بازده ها امتیاز پایین تر محسوب میشود. برای بیشتر بینندگان نمودار، فقط نقطه B نوسان پایین در نظر گرفته میشود.

نوسان پایین را میتوان به عنوان بخشی از یک الگوریتم تعریف کرد که در این صورت کاربرد آن بیشتر میشود. برای تعیین روند میتوان از پایین ترین سطح نوسان و بالاترین سطح نوسان استفاده کرد. مجموعه ای از پایین ترین نوسانات و اوج های نوسان که همگی در حال افزایش هستند نشان دهنده ادامه روند صعودی است. اگر یکی از پستی یا بلندی ها الگو را بشکند و پست ها را پایین بیاورد، این سیگنالی میشود که تریدرها یا تحلیل گران فنی به آن توجه میکنند و تغییرات احتمالی روند را مشاهده میکنند. پایین ترین سطح یعنی ا نوسانی را نشان میدهد که در آن امنیت اصولی در یک روند نزولی قرار دارد، در حالی که پایین تر بودن نشان دهنده تغییر بالقوه در روند صعودی است.

نوسانات پایین برای سرمایه گذار که دارای موقعیت طولانی در یک اوراق بهادار است کاربردی است زیرا میتواند برای تعیین مکان های استراتژیک برای سفارش متوقف حد ضرر استفاده شود. طبق تئوری داو، اگر قیمت از پایین ترین سطح قبلی شکسته شود، این حرکت میتواند به عنوان آغاز روند نزولی تعبیر شود. یک اندیکاتور، اگر نتواند یک نوسان جدید را پایین بیاورد در حالی که قیمت اوراق بهادار همچنان رو به کاهش است، واگرایی مثبتی رخ میدهد که میتواند نشان دهد، روند بصورت نزولی حرکت میکند. پایین بودن نوسان متوالی نیز ممکن است یک الگوی معکوس روند، مانند یک نوسان پایین دو یا سه برابر ایجاد کند.

مرتبط: Swing High در تحلیل بازار چیست؟

استراتژی معامله ی نوسانات پایین

روند اصلاحات روند (Trend Retracement)

تریدرها میتوانند از یک نرخ نوسان پایین برای ورود به موقعیتی با قیمت مطلوب تر در سهامی که روند صعودی دارد استفاده کنند. برای کمک به تعیین اینکه آیا پایین بودن نرخ نوسان رو به پایان است یا خیر، تریدرها میتوانند از اندیکاتورهای فنی مانند نوسان ساز تصادفی (stochastic oscillator)، میانگین متحرک (moving average) یا خط روند (trendline) استفاده کنند. در حالت ایده آل، یک نوسان پایین از چندین اندیکاتور پشتیبانی میکند.

تریدرها باید قبل از آغاز معامله منتظر حرکت سریع برای بازگشت به روند صعودی باشند. به عنوان مثال، حرکت ممکن است توسط نوسان ساز تصادفی (stochastic oscillator) که از بالای ۲۰ عبور میکند، یا به سادگی، با دو روز متوالی افزایش یابد. برای توقف معاملات در صورت تغییر غیرمنتظره قیمت، باید یک دستور توقف حدضرر (stop-loss order) در زیر نوسان پایین قرار گیرد. اگر سهام به روند صعودی خود ادامه دهد، میتواند توقف پی در پی در زیر هر نوسان رخ دهد.

وارونگی روند (Trend Reversal)

پایین آمدن چند نوسان پس از روند نزولی طولانی مدت میتواند نشانگر پایین بودن بازار باشد. برای تأیید این وضع، نقطه پایین هر نوسان پایین باید تقریباً برابر باشد. غالباً آخرین نوسان پایین نمودار کمی پایین تر از نوسان قبلی است زیرا پول هوشمند (smart money) قبل از حرکت در بازار بالاتر، دستور توقف حد ضرر را پاک میکند.

وارونگی روند زمانی تأیید میشود که قیمت بیش از بالاترین سطح ارتجاعی قبلی باشد. تریدرها میتوانند با کسر پایین ترین نقطه از افت های متوالی نوسان از نقطه تأیید، سود اولیه را تعیین کنند. به عنوان مثال، اگر پایین ترین نقطه ۵۰ دلار و نقطه تأیید ۷۵ دلار باشد، اختلاف ۲۵ دلار (۷۵ تا ۵۰ دلار) به عنوان اولین سود هدف استفاده میشود.